2016Ramiro Albrieu

02/06/2016 Por: Ramiro Albrieu (CEDES)

Luego de varios años de un relajamiento de dimensiones sui generis, la política monetaria norteamericana va camino a la normalización. Este camino se comenzó a recorrer hace tres de años, cuando la Fed se retiró paulatinamente de la compra de activos tóxicos (el tapering). Desde hace varios meses se discute el otro elemento sendero normalizador: la suba de tasas de interés. La pequeña alza de diciembre de 2015 podría ser seguida de otra corrección en el mismo sentido en junio o julio de este año. ¿Cuáles son los riesgos de esta decisión?

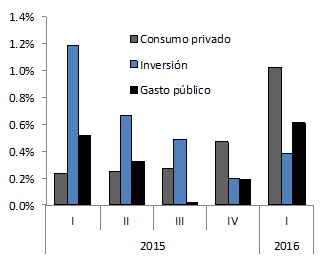

En la última minuta de la Fed en mayo varios miembros de la junta consideraron muy probable una suba de tasas en la reunión de junio. Uno de los principales desarrollos que apoyan esta hipótesis de suba es la evolución de la “inflación núcleo”, que en los Estados Unidos se calcula substrayendo del índice de precios al consumo aquellos ítems que al ser volátiles hacen mucho “ruido” en el corto plazo (como energía y alimentos). Como se observa en la figura siguiente, esta medida de inflación se aceleró marcadamente en los últimos trimestres –y en particular en el primero de 2016-.

Figura 1

Inflación en los Estados Unidos

Fuente: BEA

Inflación en los Estados Unidos

Fuente: BEA

Dos riesgos relacionados entre sí conlleva un excesivo peso de esta medida de inflación para orientar las decisiones de política monetaria.

Por un lado, una suba de tasas en los Estados Unidos generaría un mayor influjo de capitales hacia la principal economía del mundo. Esto no haría más que fortalecer aún más al dólar, profundizando la tendencia de los últimos años que coloca a Estados Unidos como uno de los grandes perdedores de la guerra cambiaria. Además, la suba de tasas daría status de “veranito” a la depreciación del dólar que se observó en los últimos meses.

Por un lado, debemos recordar que uno de los causantes de la crisis global de 2008 fueron los desbalances globales, y más específicamente, el sesgo hacia el consumo en el modelo de crecimiento norteamericano. Para crecer sostenidamente, se decía entonces, hace falta un rebalanceo global, que para Estados Unidos implicaba poner a la inversión y a las exportaciones como los nuevos motores del crecimiento.

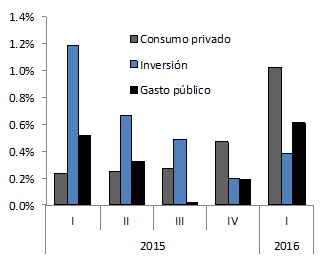

Y allí es donde radica el principal problema de una suba de tasas: el dilema sobre la evolución de la demanda se trata menos de su velocidad como de su composición. Las fuentes del crecimiento revelan que sólo el consumo privado y en menor medida el gasto público sostienen la expansión; tanto la inversión como las exportaciones netas aportan negativamente en los últimos dos trimestres (ver figura 2). No es casual entonces que el índice de precios de la inversión haya mostrado una desaceleración en los últimos dos trimestres, a contramano del índice elegido por la autoridad monetaria para determinar la tasa de interés de política.

Figura 2

Contribución al crecimiento

.jpg)

Fuente: BEA

¿Puede la suba de tasas estimular a las exportaciones y a la inversión? Difícilmente. Con respecto a las exportaciones, un dólar más fuerte operaría en un sentido contrario. En lo que refiere a la inversión, las presiones deflacionarias combinadas con una suba del costo del dinero pueden dar lugar a dinámicas fisherianas que sólo empeorarían el panorama.

Quizás por todo esto se espera una suba leve de tasas. Esperemos que así sea.